房产是富人的财富,却是中产阶级债务的“纸牌屋”

发布时间:2019/04/04 文章来源:网络

分享

公众号

导读:本文从经济的底层规律,分析影响中产阶级财富与收入的房产、货币、股票、税收、失业五大要素。

美国房产

中产阶级群体的壮大,被认为是西方民主政治改良的胜利,也是整个世界经济体系稳定的基石。然而,最近几十年,全球中产阶级衰落似乎是一个不可逆的趋势:

2007年美国次贷危机爆发,十年间中产阶级经历狂风骤雨般去杠杆后大面积坍缩。

1991年日本泡沫危机爆发,在“失去的十年”间,中产阶级大量消失逐渐走向“M型社会”。

在过去10年全球经济货币化的宏大叙事中,中产阶级享受着财富膨胀的盛宴;然而,2019年,交响乐渐行渐远,明斯基时刻若隐若现,看谁在曲终人散尽后依然酣醉迷糊、浓睡不消……

本文从经济的底层规律,分析影响中产阶级财富与收入的房产、货币、股票、税收、失业五大要素。

货币 | 金融

“铸币税”与倒U型曲线

1918年美国劳工部就发起“拥有自己的房子”运动;1960年代约翰逊总统提出“伟大社会”目标,决心为美国人的“自身家园”而努力;小布什总统提出“美国住房梦”计划,出台了鼓励次贷的《美国梦首付法案》。

实际上,住房是人的安身之所、心灵家园,拥有住房应该是人类文明的进步。所以,房产无罪,货币才是恶魔,房价问题本质是货币问题。正如小布什总统的“次贷计划”才是中产阶级的噩梦。

住房社会化是最理想的机制,但极少国家能够做得到;住房市场化是最高效的机制,大多数国家都采用这种方式;而住房货币化则是最糟糕的机制,美国、日本、欧洲以及中国都不可避免地走上了这条高维生存之路。

1980年代开始,美国总统里根和美联储主席沃尔克共同导演了“里根大循环”。“里根大循环”本质上是一个金融资本主义主宰全球化经济秩序——即强美元与高债务并存,金融繁荣与实业凋零并存,财富集中与中产空虚并存。

从此,世界各国跟着美国走上了货币主宰、金融主导、债务扩张、财富分化的不归之路。

在美联储强势美元和信息技术的推动下,华尔街金融裹挟金融资本,以及大规模金融衍生品,横扫全球制造业、科技业、制造业以及农业市场。大量财富集中到少部分金融巨头及金融精英手中,而大部分在实体经济中从业的工薪中产的收入反而减少。

美国房产

美国人口普查局的数据显示,1997年-2009年,美国家庭收入的中数增长了13%,也就是说中等收入人群的收入增加了13%,但扣除通胀因素,实际可支配收入反而下降了。研究还显示,美国中产阶级的个人资产比其收入缩水程度更大。1971年至2011年中产阶级收入的中位数下降了5%,但同期净资产中位数则由近13万美元下降至9.3 万美元,降幅达28%,资产缩水将近三成 。

在金融资本主义体系中,货币发行权是集中或洗劫财富的“金权杖”,谁掌握了这柄“金权杖”谁就能号令天下,向广大“币民”收取铸币税,集亿万财富于一身。

在全球金融格局中,美国掌控了最高权杖,通过美元向全球各国收取铸币税。而在各国金融体系中,谁掌控了央行谁就掌控了这个国家的财富分配权。

政府为了实现财政扩张和债务扩张促进投资拉动,往往通过财政赤字货币化的方式融资。这种方式本质上是通过发行货币向全民征收铸币税,让全民买单。

这种“直升机撒钱”的方式,表面上看起来是全民均摊,实际上非常不均衡。与政府相关的、信用好的国企、房地产、基建、金融以及资金密集企业及个人可以获得极大的“货币红利”;而与政府不相关的企业与个人,广大从事劳动密集型产业、服务业的工薪中产阶级不但无法获得任何好处,更大可能是财富在资产价格上涨和通货膨胀中缩水。

首先,“货币富余”领域与“货币贫乏”领域之间的收入差距拉大。

大量货币流到市场上有一个传导过程,并不会立即引发市场价格普涨(通货膨胀)。货币富余领域的价格一般会先上涨,根据斯托尔伯-萨缪尔森定理(指某个产品价格增加并不会导致所有要素的实际收益增加,而是导致这一产品密集使用的要素的实际收益增加,而没有密集使用的要素的实际收益反而会减少),该领域的从业者收入会增加,而货币贫乏领域的收入反而可能会下降。

广义货币大规模增加时,基建、房地产、金融、银行、股票、资金密集型制造业更可能是受益者,而软件、设计、餐饮、零售、知识产业、普通服务业的收益反而因为资产价格上涨或通货膨胀而降低。不幸的是,大量中产阶级居于后者。

其次,货币超发导致资产价格上涨,中产的大量财富被刚需房产所吸收(第二部分论述)。

第三,货币超发导致物价普涨,由于工资黏性,工薪阶层的工资无法立即上涨或涨幅比例不如物价,同时中产的刚需消费比例大,这相当于购买力下降、财富被挤压,而富人因刚需消费占比相对较低影响较小,如此拉大了贫富差距。

法国在过去三四十年内,中产阶层收入上涨速度落后于住房、水电、燃油等物价上涨速度,导致目前中产阶层每月身负的“强制性开支”比重提高,他们可自由支配资金比重下降,严重影响其生活质量。“强制性开支”包括每月偿还住房贷款、各种税收、保险、房租等无法缩减的开支。调查结果显示,1979年“强制性开支”平均占法国中产阶层月支出的21%,但2010 时这一比例上升至38%。对中产阶层而言,“强制性开支”比例也在这段时间内从20%上升到32%。

金融资本主义对中产阶级的第二个杀伤性武器那就是,金融资本攫取产业资本,导致实体产业和中产阶级空心化。

经济学家将库兹涅茨曲线运用到金融产业中,发现金融发展与贫富分化也呈现倒U曲线——金融发展到一定程度就会触发某个阈值,导致贫富分化加剧。

根据历史数据,美国的贫富分化正是从1980年代里根大循环时期的金融资本主义开始的。

央行及信贷银行大规模的货币产能以及各种金融衍生品的创新,促使金融产业向实体产业收取“铸币税”。金融产业成为食利阶层,实体产业沦为借贷者,本质上是一种租金模式。

所以,在金融对实体经济降维打击之下,中产阶级的收入被拉开差距。在次贷危机期间,美林公司的CEO塞恩年收入是1500万美元,贝尔斯登的CEO凯恩在倒闭前赚取了1100万元。在2000-2005年期间,华尔街金融精英赚得钵满盆满,美国的经济增长了12%,劳动生产率提高了17%,但普通劳动者的平均工资仅增长了3%。

由于金融给实体经济释放了巨大的货币产能,导致市场价格扭曲,一些实体经济的企业主在跨期调节中发生了误判,往往扩大产能或增加投资,从而加剧了实体经营的风险,导致一些实体企业、企业主及工薪阶层收入下降。

另外,由于信息不对称、交易费用高、信用指数低、可信赖的抵押品不足,中小企业及中产阶级无法像大企业与富人一样获得足够贷款。他们很自然成了“货币贫乏”的一方,只能被动地接受财富被洗劫的厄运。如果美联储开启紧缩通道,中产的货币则更加匮乏。

所以,在美联储的一松一紧的美元“活塞运动”中,中产阶级的财富悄无声息地被压缩。

我们不排除普惠性金融对中产阶级的帮助,但在美元主导的金融资本主义时代,过度金融化是中产阶级每天的噩梦。

本质上,金融对中产阶级的掠夺,是央行可以无限扩张无锚货币产能的结果。

货币产能越大,越来越多的资本则回流金融领域,金融空转越严重,实体经济则越凋零;金融大佬越富有,中产阶级越贫穷。

若将金融资本主义秩序放大到整个经济制度,你会发现,市场化、金融化的经济制度本身就是一个冒险的体系,看似一环扣一环的风险最终都压到了中产阶级这个骆驼上。

央行货币制度、金融制度、政府财政制度、有限责任公司制度、代理人制度组合成一个庞大而脆弱的体系。

以次贷危机为例:

美联储大幅度下调利率,释放流动性支持中产阶级甚至低产者贷款;以雷曼兄弟为代表的华尔街金融机构则大量发放次级贷款,让底层民众买房。

同时,联邦政府站出来做隐性担保,联邦旗下的房地美、房利美两家全美最大的住房贷款抵押公司,负责收购金融机构的贷款合同,然后打包到金融市场上销售。如果一旦发生危机,美联储又为这些金融机构充当最后贷款人,引发货币冲抵掉坏账。

事实上,金融危机爆发后,美联储确实站出来为两房、高盛、花旗等巨头提供贷款,而真正的牺牲者是广大中产阶级,雷曼兄弟只是他们弃车保帅、利益博弈的牺牲品。这种金融化的经济制度刺激金融巨头疯狂冒险,赚得钵满盆满、纸醉金迷,而不管洪水滔天、芳草萋萋。愤怒的美国民众占领了华尔街,多年后他们用选票制造了“特朗普现象”,传统建制派黯然失势。

如果一个国家广义货币平均增速>财政收入增速>GDP增速>居民可支配收入增速,那么增速跑赢了居民可支配收入的领域说明获得了巨大的“货币红利”。但是,没有跑赢的处境则更糟糕。如果继续扩张货币和财政,继续投资拉动增长,那么释放更多的货币定然加剧贫富分化,增加中产阶级的财富风险。

在一个封闭的市场中,当资产泡沫达到一定程度,对于中产来说,所有的鸡蛋都放在本币这一个篮子里。而富人更有办法在全球范围内配置资产,以规避汇率风险,促使财富保值、增值。

经济制度的金融化对整个国民财富构成降维打击,金融领域的供给侧改革,才是解决这一沉疴宿疾的关键所在。

美国房产

房产 | 债务

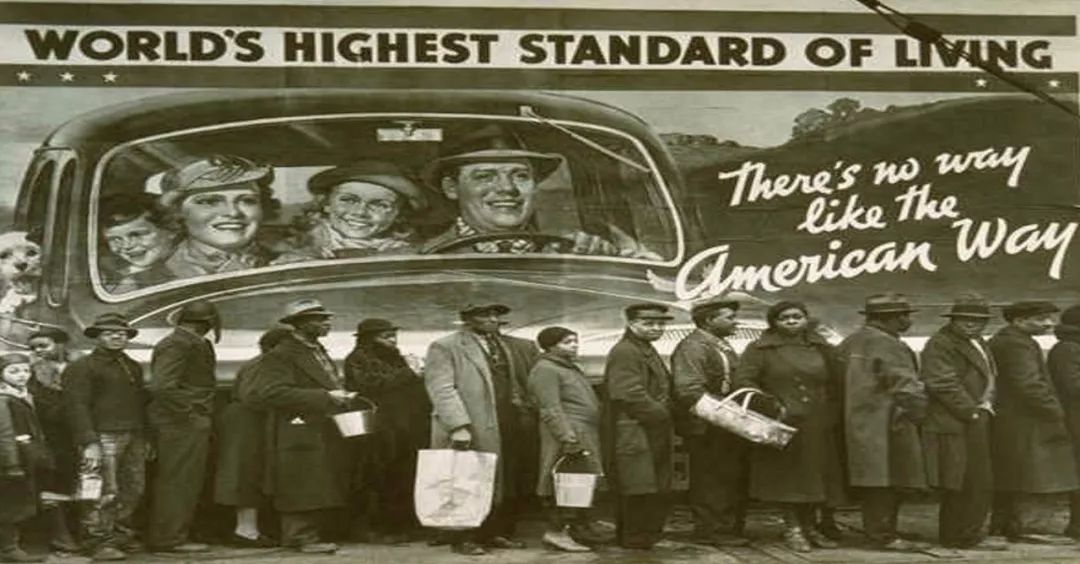

“纸牌屋”与“扫地出门”

美国房产次贷危机最终引发全球性金融危机,美国乃至西方国家的中产阶级的财富大规模缩水,高失业率以及沉重的债务负担使全球中产阶级遭遇坍塌性打击。美国累计失业人数超过800万人,多达200万美国家庭由于无力支付房贷而失去住房,沦为中低收入群体。

据斯坦福调研的数据显示,美国的中产阶级在2008年金融危机里损失惨重,大约占到了总财产的四分之一。但是,在这十年间,中产阶级财富收入在下降,而富人群体的财富却在增加。

主要原因是中产财富大部分用于买房。将财富过多地配置在房产上的风险,就相当于将多数鸡蛋置于一个篮子里。

在美国,房产占家庭财富的比例大概是34%,而中产的这一数据要高得多。中产的住房购买往往抵押比例更多,因此其财富受到的边际影响更大,随着住房抵押出现问题,房价下滑对中产净财富的伤害远大于对富人。

更为悲剧的是,百万中产家庭在危机中不得不将房屋交还给银行或低价出售,这也导致随后的房地产回暖并没有真正惠及这部分人。而富人由于财富配置相对分散,受到次贷危机的冲击较小,现金流充足的富人和机构还在危机中抄底房产。

此次金融危机对欧洲国家的中产阶级同样造成巨大的冲击,意大利、西班牙、希腊等国大量中产失去工作与住房,一度引发主权债务危机及社会动荡。经济与收入增长最为稳定的德国,其中产阶级规模也出现了一定程度上的萎缩趋势。201O年以收入水平衡量的德国中产阶级群体所占比重已由2000年的62%下降至54%。

“日本消失十年”的故事是中国财经自媒体最津津乐道的“三大俗”之一。1980年代,受低利率、宽信用刺激,日本房地产价格急剧膨胀。在“卖掉东京买下半个美国”的冲动下,大量日本中产大规模举债押宝房子,一场空前的地产豪赌愈演愈烈。最终,日本央行快速加息主动刺破泡沫。

经济泡沫危机爆发后,日本中产阶级的财富规模瞬间“崩溃”,世界上最勤劳、压力最大的日本工薪阶层负债累累、苦不堪言。日本著名管理学家大前研一在其《M型社会》中指出,2015年日本已有八成人口沦入中低收入阶层!

大前研一发现,随着资源重新分配,中产阶级因失去竞争力,而沦落到中下阶层,整个社会的财富分配,在中间这块忽然有了很大的缺口,跟“M”的字型一样,整个世界分成了三块,左边的穷人变多,右边的富人也变多,但是中间这块,就忽然陷下去,然后不见了。

所以,经济危机尤其是房地产引发的危机对中产财富的洗劫远大于富人。经济增长的收益流向了富人阶层尤其是富人中的巨富阶层,西方社会出现了“集体向下沉沦”的趋势。

美国房产

房产,对于富人来说是财富、投资品,而对于中产来说,只是具有投资属性的刚需“消费品”。

中产阶级的房产其实是一个债务的“纸牌屋”,其财富的背面就是负债,负债是真实的,而财富只是纸面上的。

对于房产属性的不同界定,直接导致中产与富人在房产投资上的风险偏差。

富人可以根据房产市场的行情灵活选择,而中产受制于孩子入学、婚姻生活、社会习俗、租房成本等非投资性因素的影响,在购房选择的制约性很强,更多时候不是依靠对投资时机的主动把握,而是被动地依赖于自我财富积累与房价走势的契合(运气)。如此,相比富人,中产在房产上更容易损耗财富,且背负高负债。正如当下的购房者,不少都是刚需,不得不接盘如此高位的房价,承受极重的房贷负担。

房产,承载着中产几乎所有的财富梦想与幸福寄托。若房价崩溃,中产梦也就支离破碎。

同样的味道,同样的配方。

失业 | 股票

“稳就业”与“在职贫困”

在西方国家,就业,几乎是中产阶级的唯一收入来源,是保住财富、维持中产生活的关键。换言之,失业对中产家庭来说打击是巨大的,长期失业则是致命的。

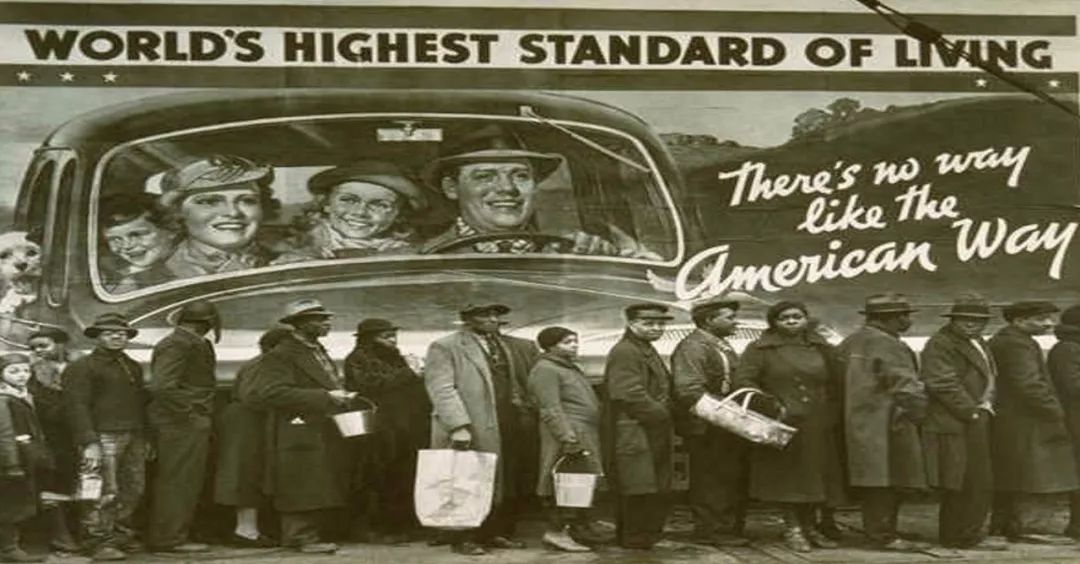

1929年和2008年,这两次世界性经济危机都导致美国大量工人失业,很多中产家庭因没有收入失去了房子而流离失所。

所以,在“六稳”工作要求中,稳就业排在第一位,甚至在稳金融、稳外贸之前。这足以说明,就业(失业)这个我们曾经不怎么关注的问题当下甚至将来,都会显得极为重要。

根据奥肯定律,经济向下波动,中产阶级的失业率则会增加。由于工资具有刚性,如果企业主预期悲观,一般都会选择裁员而不是降薪来压缩成本、规避风险。所以,企业在产能收缩时,极可能引发工薪中产阶级失业。

失业率上升,劳动市场供给增加,工资则会进一步下调,如此工薪中产阶级为了维持生活和供房贷,在讨价还价中处于博弈弱势方,不得不接受低薪工作。

如此,工薪中产表面上已经“稳就业”,但低薪工作带来的收入可能不足以维持一个合理的生活质素,至于陷入“在职贫困”。

从就业到失业,再到“在职贫困”,是中产经济返贫的一条常规路径。

关注“稳就业”,更要关注“在职贫困”。

股票,是中产阶级在房产之后的第二大投资项目。

但是,由于房产几乎透支了中产两个家庭(男女双方)、三代人(祖孙三代)人的财富,能够投到股票中的资金已经非常有限。

所以,在股票市场中,中产阶级只能承担小散的角色;而西方国家股市主要是机构对决,中产小散的参与资产比例相对较小。

美国房产

关于小散投资的秘诀,从K线蜡烛图、《股票大作手回忆录》到哲学、宗教,从小道消息到芒格演讲,中产阶级无比勤苦好学但每次都防不胜防、大败而归。

股票为什么10投9.5亏?盈利的原因就一个低买高卖,而亏本的原因则各有各的不同。

其实,中产小散投资股票很难赚钱实际上受经济规律支配。

由于小散财富少、资金少,财富的边际倾向要比富人高,投资回报率期望要比富人高,可选择性降低,因此容易选择一些风险高的股票,且容易重仓操作,在获得一定收益率时(未达期望)不愿意退出,在亏损时不及时止损,并且试图频繁操作增加获利回合来提高收益率。

受财富边际倾向规律的支配,不论投资家如何告诫“不要频繁操作,获利的机会就这么几次”、“及时止损”,不论如何责备自己要吸取教训,但实际操作中小散很难执行。

所以,中产小散试图在股票中获利,实际上是一项抗规律、反人性的艰巨工作。

股票和失业往往具有某种联动性,股灾爆发通常冲击实体经济,导致消费缩减、投资减少,进而影响家庭收入和就业的稳定性。有些中产家庭常常同时面临股票亏损和失业的双风险。近些年,不少人身边有些家庭,因炒股失利、先生就业不顺而陷入被动,家中女性不得不放弃全职母亲的工作,选择职场就业以填补家用。

税收 | 社保

“大规模减税”与功能型财政

公共选择学派创始人詹姆斯·布坎南认为,关注加税、减税、税率不是最重要的,重要的是税收制度的决策机制。

目前,世界上多数国家都以直接税为主,包括所得税、财产税等,而部分国家执行的是间接税,比如增值税。

直接税,比如财产税,向富人征税得多,然后转移支付到低收入者,有助于社会公平。而间接税看起来最公平,不存在“劫富济贫”,但实际上不利于税收转移支付的效率。由于中产阶级和低收入者在刚性消费上支出比重大,相当于他们比富人承担了更高的赋税收入比。从边际上来看,中产阶级和低收入者承担了更重的增值税负担。

科技企业、知识创新企业、高端服务企业,这些企业上游采购很少,大量的是人员工资、奖金支出,因此找不到足够的发票进行抵扣,因而承担了大量的直接税。创业企业、中小企业、未盈利企业,如果存在大量库存,这就意味着企业亏损不说,还要背负承重的税负。

如此,大量在科技企业、知识服务企业以及中小企业就业的中产,以及创业型中产就承担了比较重的税务负担。

在个税方面,如果只有几千万工薪阶层,缴纳了上万亿的个人所得税,而所谓的有闲阶级的财产税如房产税又未开征,而资本所得、财产转让所得、偶然所得征收20%的税率低于个税税率,那么就会导致“劳动重税、资本轻税”,工薪阶层平均税负较重,造成征税不公平。

由于全球化市场,富人财富转移极为便利,政府一般不敢对富人大规模加税,担心富人将资产转移到海外,因此大量的税收负担只能留给“走不了”的中产阶级以及中小企业。

很多国家税收无法支持财政开支,政府不得不通过发放债券、土地货币化、财政赤字货币化等方式融资,而这种举债模式带来更为沉重的负担,最终也是通过增加中产阶级的税收,或者增加货币供应来解决。而不论哪一种方式,中产阶级的财富都将受损。问题在于,目前这是一种全球趋势。

税收负担还有一大部分是社保缴纳。从社保中折射出来的是,社会保障、医疗、教育等公共产品的不足。如此,中产阶级还必须为孩子教育、自己养老与医疗储蓄,加剧了中产阶级的脆弱性。

拉美国家陷入的“中等收入陷阱”,某种程度上是“中产阶级陷阱”;欧洲国家近十年的动荡不安,某种程度上是中产阶级的衰落与焦虑。

中产阶级群体的崛起,一度被认为是西方民主政治的胜利,是人类文明社会的结构性走向。然而,在金融化的经济制度降维打击下,中产阶级坍缩的风险日益加剧。

美国房产

后记

自从尼德兰人建立东印度公司以来,尤其是“里根大循环”以来,人类一直处在一个风险性制度创新的巨大惯性势能之中,纵然明斯基时刻一次次发出残酷的警告,而我们却全然不知已长期沦陷在这一制度性泡沫非均衡之中。

倘若正如奥地利学派所认为的“制度是自发形成的”,那么“雪崩时,没有一朵雪花是无辜的”。倘若正如西方政治精英所认为的“制度是天才设计的”,那么我们一直都在一块大砧板自嗨,亦或是苟且。

文章来源:智本社(ID:zhibenshe0-1) 作者:清和 智本社社长

中产阶级群体的壮大,被认为是西方民主政治改良的胜利,也是整个世界经济体系稳定的基石。然而,最近几十年,全球中产阶级衰落似乎是一个不可逆的趋势:

2007年美国次贷危机爆发,十年间中产阶级经历狂风骤雨般去杠杆后大面积坍缩。

1991年日本泡沫危机爆发,在“失去的十年”间,中产阶级大量消失逐渐走向“M型社会”。

在过去10年全球经济货币化的宏大叙事中,中产阶级享受着财富膨胀的盛宴;然而,2019年,交响乐渐行渐远,明斯基时刻若隐若现,看谁在曲终人散尽后依然酣醉迷糊、浓睡不消……

本文从经济的底层规律,分析影响中产阶级财富与收入的房产、货币、股票、税收、失业五大要素。

货币 | 金融

“铸币税”与倒U型曲线

1918年美国劳工部就发起“拥有自己的房子”运动;1960年代约翰逊总统提出“伟大社会”目标,决心为美国人的“自身家园”而努力;小布什总统提出“美国住房梦”计划,出台了鼓励次贷的《美国梦首付法案》。

实际上,住房是人的安身之所、心灵家园,拥有住房应该是人类文明的进步。所以,房产无罪,货币才是恶魔,房价问题本质是货币问题。正如小布什总统的“次贷计划”才是中产阶级的噩梦。

住房社会化是最理想的机制,但极少国家能够做得到;住房市场化是最高效的机制,大多数国家都采用这种方式;而住房货币化则是最糟糕的机制,美国、日本、欧洲以及中国都不可避免地走上了这条高维生存之路。

1980年代开始,美国总统里根和美联储主席沃尔克共同导演了“里根大循环”。“里根大循环”本质上是一个金融资本主义主宰全球化经济秩序——即强美元与高债务并存,金融繁荣与实业凋零并存,财富集中与中产空虚并存。

从此,世界各国跟着美国走上了货币主宰、金融主导、债务扩张、财富分化的不归之路。

在美联储强势美元和信息技术的推动下,华尔街金融裹挟金融资本,以及大规模金融衍生品,横扫全球制造业、科技业、制造业以及农业市场。大量财富集中到少部分金融巨头及金融精英手中,而大部分在实体经济中从业的工薪中产的收入反而减少。

美国房产

美国人口普查局的数据显示,1997年-2009年,美国家庭收入的中数增长了13%,也就是说中等收入人群的收入增加了13%,但扣除通胀因素,实际可支配收入反而下降了。研究还显示,美国中产阶级的个人资产比其收入缩水程度更大。1971年至2011年中产阶级收入的中位数下降了5%,但同期净资产中位数则由近13万美元下降至9.3 万美元,降幅达28%,资产缩水将近三成 。

在金融资本主义体系中,货币发行权是集中或洗劫财富的“金权杖”,谁掌握了这柄“金权杖”谁就能号令天下,向广大“币民”收取铸币税,集亿万财富于一身。

在全球金融格局中,美国掌控了最高权杖,通过美元向全球各国收取铸币税。而在各国金融体系中,谁掌控了央行谁就掌控了这个国家的财富分配权。

政府为了实现财政扩张和债务扩张促进投资拉动,往往通过财政赤字货币化的方式融资。这种方式本质上是通过发行货币向全民征收铸币税,让全民买单。

这种“直升机撒钱”的方式,表面上看起来是全民均摊,实际上非常不均衡。与政府相关的、信用好的国企、房地产、基建、金融以及资金密集企业及个人可以获得极大的“货币红利”;而与政府不相关的企业与个人,广大从事劳动密集型产业、服务业的工薪中产阶级不但无法获得任何好处,更大可能是财富在资产价格上涨和通货膨胀中缩水。

首先,“货币富余”领域与“货币贫乏”领域之间的收入差距拉大。

大量货币流到市场上有一个传导过程,并不会立即引发市场价格普涨(通货膨胀)。货币富余领域的价格一般会先上涨,根据斯托尔伯-萨缪尔森定理(指某个产品价格增加并不会导致所有要素的实际收益增加,而是导致这一产品密集使用的要素的实际收益增加,而没有密集使用的要素的实际收益反而会减少),该领域的从业者收入会增加,而货币贫乏领域的收入反而可能会下降。

广义货币大规模增加时,基建、房地产、金融、银行、股票、资金密集型制造业更可能是受益者,而软件、设计、餐饮、零售、知识产业、普通服务业的收益反而因为资产价格上涨或通货膨胀而降低。不幸的是,大量中产阶级居于后者。

其次,货币超发导致资产价格上涨,中产的大量财富被刚需房产所吸收(第二部分论述)。

第三,货币超发导致物价普涨,由于工资黏性,工薪阶层的工资无法立即上涨或涨幅比例不如物价,同时中产的刚需消费比例大,这相当于购买力下降、财富被挤压,而富人因刚需消费占比相对较低影响较小,如此拉大了贫富差距。

法国在过去三四十年内,中产阶层收入上涨速度落后于住房、水电、燃油等物价上涨速度,导致目前中产阶层每月身负的“强制性开支”比重提高,他们可自由支配资金比重下降,严重影响其生活质量。“强制性开支”包括每月偿还住房贷款、各种税收、保险、房租等无法缩减的开支。调查结果显示,1979年“强制性开支”平均占法国中产阶层月支出的21%,但2010 时这一比例上升至38%。对中产阶层而言,“强制性开支”比例也在这段时间内从20%上升到32%。

金融资本主义对中产阶级的第二个杀伤性武器那就是,金融资本攫取产业资本,导致实体产业和中产阶级空心化。

经济学家将库兹涅茨曲线运用到金融产业中,发现金融发展与贫富分化也呈现倒U曲线——金融发展到一定程度就会触发某个阈值,导致贫富分化加剧。

根据历史数据,美国的贫富分化正是从1980年代里根大循环时期的金融资本主义开始的。

央行及信贷银行大规模的货币产能以及各种金融衍生品的创新,促使金融产业向实体产业收取“铸币税”。金融产业成为食利阶层,实体产业沦为借贷者,本质上是一种租金模式。

所以,在金融对实体经济降维打击之下,中产阶级的收入被拉开差距。在次贷危机期间,美林公司的CEO塞恩年收入是1500万美元,贝尔斯登的CEO凯恩在倒闭前赚取了1100万元。在2000-2005年期间,华尔街金融精英赚得钵满盆满,美国的经济增长了12%,劳动生产率提高了17%,但普通劳动者的平均工资仅增长了3%。

由于金融给实体经济释放了巨大的货币产能,导致市场价格扭曲,一些实体经济的企业主在跨期调节中发生了误判,往往扩大产能或增加投资,从而加剧了实体经营的风险,导致一些实体企业、企业主及工薪阶层收入下降。

另外,由于信息不对称、交易费用高、信用指数低、可信赖的抵押品不足,中小企业及中产阶级无法像大企业与富人一样获得足够贷款。他们很自然成了“货币贫乏”的一方,只能被动地接受财富被洗劫的厄运。如果美联储开启紧缩通道,中产的货币则更加匮乏。

所以,在美联储的一松一紧的美元“活塞运动”中,中产阶级的财富悄无声息地被压缩。

我们不排除普惠性金融对中产阶级的帮助,但在美元主导的金融资本主义时代,过度金融化是中产阶级每天的噩梦。

本质上,金融对中产阶级的掠夺,是央行可以无限扩张无锚货币产能的结果。

货币产能越大,越来越多的资本则回流金融领域,金融空转越严重,实体经济则越凋零;金融大佬越富有,中产阶级越贫穷。

若将金融资本主义秩序放大到整个经济制度,你会发现,市场化、金融化的经济制度本身就是一个冒险的体系,看似一环扣一环的风险最终都压到了中产阶级这个骆驼上。

央行货币制度、金融制度、政府财政制度、有限责任公司制度、代理人制度组合成一个庞大而脆弱的体系。

以次贷危机为例:

美联储大幅度下调利率,释放流动性支持中产阶级甚至低产者贷款;以雷曼兄弟为代表的华尔街金融机构则大量发放次级贷款,让底层民众买房。

同时,联邦政府站出来做隐性担保,联邦旗下的房地美、房利美两家全美最大的住房贷款抵押公司,负责收购金融机构的贷款合同,然后打包到金融市场上销售。如果一旦发生危机,美联储又为这些金融机构充当最后贷款人,引发货币冲抵掉坏账。

事实上,金融危机爆发后,美联储确实站出来为两房、高盛、花旗等巨头提供贷款,而真正的牺牲者是广大中产阶级,雷曼兄弟只是他们弃车保帅、利益博弈的牺牲品。这种金融化的经济制度刺激金融巨头疯狂冒险,赚得钵满盆满、纸醉金迷,而不管洪水滔天、芳草萋萋。愤怒的美国民众占领了华尔街,多年后他们用选票制造了“特朗普现象”,传统建制派黯然失势。

如果一个国家广义货币平均增速>财政收入增速>GDP增速>居民可支配收入增速,那么增速跑赢了居民可支配收入的领域说明获得了巨大的“货币红利”。但是,没有跑赢的处境则更糟糕。如果继续扩张货币和财政,继续投资拉动增长,那么释放更多的货币定然加剧贫富分化,增加中产阶级的财富风险。

在一个封闭的市场中,当资产泡沫达到一定程度,对于中产来说,所有的鸡蛋都放在本币这一个篮子里。而富人更有办法在全球范围内配置资产,以规避汇率风险,促使财富保值、增值。

经济制度的金融化对整个国民财富构成降维打击,金融领域的供给侧改革,才是解决这一沉疴宿疾的关键所在。

美国房产

房产 | 债务

“纸牌屋”与“扫地出门”

美国房产次贷危机最终引发全球性金融危机,美国乃至西方国家的中产阶级的财富大规模缩水,高失业率以及沉重的债务负担使全球中产阶级遭遇坍塌性打击。美国累计失业人数超过800万人,多达200万美国家庭由于无力支付房贷而失去住房,沦为中低收入群体。

据斯坦福调研的数据显示,美国的中产阶级在2008年金融危机里损失惨重,大约占到了总财产的四分之一。但是,在这十年间,中产阶级财富收入在下降,而富人群体的财富却在增加。

主要原因是中产财富大部分用于买房。将财富过多地配置在房产上的风险,就相当于将多数鸡蛋置于一个篮子里。

在美国,房产占家庭财富的比例大概是34%,而中产的这一数据要高得多。中产的住房购买往往抵押比例更多,因此其财富受到的边际影响更大,随着住房抵押出现问题,房价下滑对中产净财富的伤害远大于对富人。

更为悲剧的是,百万中产家庭在危机中不得不将房屋交还给银行或低价出售,这也导致随后的房地产回暖并没有真正惠及这部分人。而富人由于财富配置相对分散,受到次贷危机的冲击较小,现金流充足的富人和机构还在危机中抄底房产。

此次金融危机对欧洲国家的中产阶级同样造成巨大的冲击,意大利、西班牙、希腊等国大量中产失去工作与住房,一度引发主权债务危机及社会动荡。经济与收入增长最为稳定的德国,其中产阶级规模也出现了一定程度上的萎缩趋势。201O年以收入水平衡量的德国中产阶级群体所占比重已由2000年的62%下降至54%。

“日本消失十年”的故事是中国财经自媒体最津津乐道的“三大俗”之一。1980年代,受低利率、宽信用刺激,日本房地产价格急剧膨胀。在“卖掉东京买下半个美国”的冲动下,大量日本中产大规模举债押宝房子,一场空前的地产豪赌愈演愈烈。最终,日本央行快速加息主动刺破泡沫。

经济泡沫危机爆发后,日本中产阶级的财富规模瞬间“崩溃”,世界上最勤劳、压力最大的日本工薪阶层负债累累、苦不堪言。日本著名管理学家大前研一在其《M型社会》中指出,2015年日本已有八成人口沦入中低收入阶层!

大前研一发现,随着资源重新分配,中产阶级因失去竞争力,而沦落到中下阶层,整个社会的财富分配,在中间这块忽然有了很大的缺口,跟“M”的字型一样,整个世界分成了三块,左边的穷人变多,右边的富人也变多,但是中间这块,就忽然陷下去,然后不见了。

所以,经济危机尤其是房地产引发的危机对中产财富的洗劫远大于富人。经济增长的收益流向了富人阶层尤其是富人中的巨富阶层,西方社会出现了“集体向下沉沦”的趋势。

美国房产

房产,对于富人来说是财富、投资品,而对于中产来说,只是具有投资属性的刚需“消费品”。

中产阶级的房产其实是一个债务的“纸牌屋”,其财富的背面就是负债,负债是真实的,而财富只是纸面上的。

对于房产属性的不同界定,直接导致中产与富人在房产投资上的风险偏差。

富人可以根据房产市场的行情灵活选择,而中产受制于孩子入学、婚姻生活、社会习俗、租房成本等非投资性因素的影响,在购房选择的制约性很强,更多时候不是依靠对投资时机的主动把握,而是被动地依赖于自我财富积累与房价走势的契合(运气)。如此,相比富人,中产在房产上更容易损耗财富,且背负高负债。正如当下的购房者,不少都是刚需,不得不接盘如此高位的房价,承受极重的房贷负担。

房产,承载着中产几乎所有的财富梦想与幸福寄托。若房价崩溃,中产梦也就支离破碎。

同样的味道,同样的配方。

失业 | 股票

“稳就业”与“在职贫困”

在西方国家,就业,几乎是中产阶级的唯一收入来源,是保住财富、维持中产生活的关键。换言之,失业对中产家庭来说打击是巨大的,长期失业则是致命的。

1929年和2008年,这两次世界性经济危机都导致美国大量工人失业,很多中产家庭因没有收入失去了房子而流离失所。

所以,在“六稳”工作要求中,稳就业排在第一位,甚至在稳金融、稳外贸之前。这足以说明,就业(失业)这个我们曾经不怎么关注的问题当下甚至将来,都会显得极为重要。

根据奥肯定律,经济向下波动,中产阶级的失业率则会增加。由于工资具有刚性,如果企业主预期悲观,一般都会选择裁员而不是降薪来压缩成本、规避风险。所以,企业在产能收缩时,极可能引发工薪中产阶级失业。

失业率上升,劳动市场供给增加,工资则会进一步下调,如此工薪中产阶级为了维持生活和供房贷,在讨价还价中处于博弈弱势方,不得不接受低薪工作。

如此,工薪中产表面上已经“稳就业”,但低薪工作带来的收入可能不足以维持一个合理的生活质素,至于陷入“在职贫困”。

从就业到失业,再到“在职贫困”,是中产经济返贫的一条常规路径。

关注“稳就业”,更要关注“在职贫困”。

股票,是中产阶级在房产之后的第二大投资项目。

但是,由于房产几乎透支了中产两个家庭(男女双方)、三代人(祖孙三代)人的财富,能够投到股票中的资金已经非常有限。

所以,在股票市场中,中产阶级只能承担小散的角色;而西方国家股市主要是机构对决,中产小散的参与资产比例相对较小。

美国房产

关于小散投资的秘诀,从K线蜡烛图、《股票大作手回忆录》到哲学、宗教,从小道消息到芒格演讲,中产阶级无比勤苦好学但每次都防不胜防、大败而归。

股票为什么10投9.5亏?盈利的原因就一个低买高卖,而亏本的原因则各有各的不同。

其实,中产小散投资股票很难赚钱实际上受经济规律支配。

由于小散财富少、资金少,财富的边际倾向要比富人高,投资回报率期望要比富人高,可选择性降低,因此容易选择一些风险高的股票,且容易重仓操作,在获得一定收益率时(未达期望)不愿意退出,在亏损时不及时止损,并且试图频繁操作增加获利回合来提高收益率。

受财富边际倾向规律的支配,不论投资家如何告诫“不要频繁操作,获利的机会就这么几次”、“及时止损”,不论如何责备自己要吸取教训,但实际操作中小散很难执行。

所以,中产小散试图在股票中获利,实际上是一项抗规律、反人性的艰巨工作。

股票和失业往往具有某种联动性,股灾爆发通常冲击实体经济,导致消费缩减、投资减少,进而影响家庭收入和就业的稳定性。有些中产家庭常常同时面临股票亏损和失业的双风险。近些年,不少人身边有些家庭,因炒股失利、先生就业不顺而陷入被动,家中女性不得不放弃全职母亲的工作,选择职场就业以填补家用。

税收 | 社保

“大规模减税”与功能型财政

公共选择学派创始人詹姆斯·布坎南认为,关注加税、减税、税率不是最重要的,重要的是税收制度的决策机制。

目前,世界上多数国家都以直接税为主,包括所得税、财产税等,而部分国家执行的是间接税,比如增值税。

直接税,比如财产税,向富人征税得多,然后转移支付到低收入者,有助于社会公平。而间接税看起来最公平,不存在“劫富济贫”,但实际上不利于税收转移支付的效率。由于中产阶级和低收入者在刚性消费上支出比重大,相当于他们比富人承担了更高的赋税收入比。从边际上来看,中产阶级和低收入者承担了更重的增值税负担。

科技企业、知识创新企业、高端服务企业,这些企业上游采购很少,大量的是人员工资、奖金支出,因此找不到足够的发票进行抵扣,因而承担了大量的直接税。创业企业、中小企业、未盈利企业,如果存在大量库存,这就意味着企业亏损不说,还要背负承重的税负。

如此,大量在科技企业、知识服务企业以及中小企业就业的中产,以及创业型中产就承担了比较重的税务负担。

在个税方面,如果只有几千万工薪阶层,缴纳了上万亿的个人所得税,而所谓的有闲阶级的财产税如房产税又未开征,而资本所得、财产转让所得、偶然所得征收20%的税率低于个税税率,那么就会导致“劳动重税、资本轻税”,工薪阶层平均税负较重,造成征税不公平。

由于全球化市场,富人财富转移极为便利,政府一般不敢对富人大规模加税,担心富人将资产转移到海外,因此大量的税收负担只能留给“走不了”的中产阶级以及中小企业。

很多国家税收无法支持财政开支,政府不得不通过发放债券、土地货币化、财政赤字货币化等方式融资,而这种举债模式带来更为沉重的负担,最终也是通过增加中产阶级的税收,或者增加货币供应来解决。而不论哪一种方式,中产阶级的财富都将受损。问题在于,目前这是一种全球趋势。

税收负担还有一大部分是社保缴纳。从社保中折射出来的是,社会保障、医疗、教育等公共产品的不足。如此,中产阶级还必须为孩子教育、自己养老与医疗储蓄,加剧了中产阶级的脆弱性。

拉美国家陷入的“中等收入陷阱”,某种程度上是“中产阶级陷阱”;欧洲国家近十年的动荡不安,某种程度上是中产阶级的衰落与焦虑。

中产阶级群体的崛起,一度被认为是西方民主政治的胜利,是人类文明社会的结构性走向。然而,在金融化的经济制度降维打击下,中产阶级坍缩的风险日益加剧。

美国房产

后记

自从尼德兰人建立东印度公司以来,尤其是“里根大循环”以来,人类一直处在一个风险性制度创新的巨大惯性势能之中,纵然明斯基时刻一次次发出残酷的警告,而我们却全然不知已长期沦陷在这一制度性泡沫非均衡之中。

倘若正如奥地利学派所认为的“制度是自发形成的”,那么“雪崩时,没有一朵雪花是无辜的”。倘若正如西方政治精英所认为的“制度是天才设计的”,那么我们一直都在一块大砧板自嗨,亦或是苟且。

文章来源:智本社(ID:zhibenshe0-1) 作者:清和 智本社社长

发布时间:2019/04/04

美房吧是一家专业服务华人投资买卖美国房地产的互联网平台。房源覆盖全美42个州,专业经纪人免费服务。我们竭诚帮助您实现美国买房,卖房,租房,贷款,广告投放等相关需求。

美国咨询热线: +1 858-314-8887

中国咨询热线: 4001-678-009

电邮:kefu@meifang8.com

微信:meifangba

快速通道

最新资讯

- WSJ:要让民众买得起房,有些人必须“让利”2026/01/23

- 401(k)或可用于买房首付 川普抛出重磅“住房新政”设想2026/01/23

- 无家可归者入住豪华公寓引发争议 租户控诉:安全与生活质量全面失控2026/01/23

- 被指“私设二厨房、非法分租” 华裔退休医生自学法律,迎战新泽西22万美元罚单2026/01/22

- 美国名人最神秘的“噩梦豪宅”大起底 有人被吓到搬家,有人却选择与幽灵共处2026/01/22

- 洛杉矶“百万美元社区”持续扩张 工薪型社区,也开始全面迈入七位数时代2026/01/22

- 为了买房,甘愿挨冻和孤独。美国男子搬进千人小镇,两年存够钱圆了置产梦2026/01/20

- 在美国买房,别只盯着房贷!这些隐性支出,往往才是真正的压力来源2026/01/20

市场与合作

更多 >房源推荐

更多 >